Polski Ład to największa reforma podatkowa od 30 lat. Nie jest jednak tajemnicą, że większość pracodawców i pracowników (szczególnie tych, którzy mają stosunkowo wysokie dochody) nie jest zadowolona ze zmian. Mimo to Polski Ład jest – jak określa to Paweł Kossecki – jak szwajcarski ser, w którym znajdziemy dużo dziur, czyli luk prawnych. Dlatego warto wiedzieć, jakie są wady i zalety poszczególnych rozwiązań, z których można skorzystać. O zmianach w zakresie składki zdrowotnej, skali podatkowej, oprocentowaniu różnych rodzajów działalności, zwłaszcza ryczałcie ewidencjonowanym oraz nowych ulgach podatkowych, opowiadamy w naszym artykule.

Składki zdrowotne

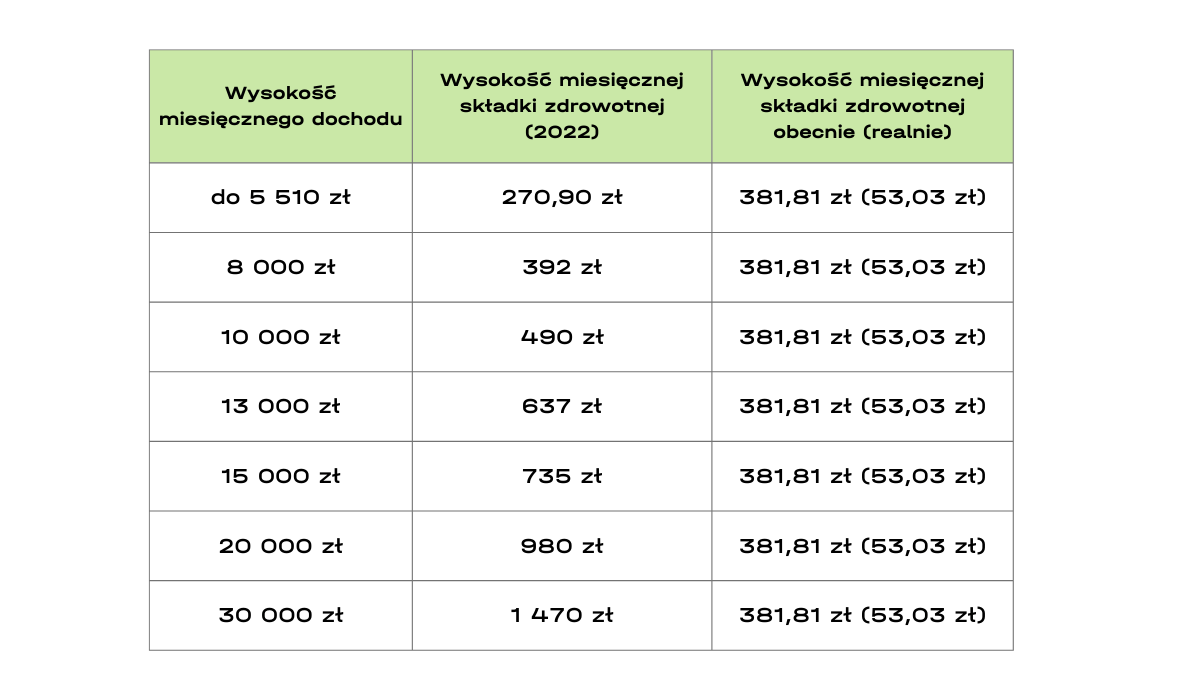

Pierwszą zasadniczą zmianą związaną z Polskim Ładem jest zmiana w zakresie składki zdrowotnej. Jeśli opodatkujesz się według skali, w szczególności jeśli pracujesz na etacie, to wtedy zapłacisz składkę 9% i tej składki nie możesz już odliczyć od podatku. To powoduje wzrost podatku o prawie 8%. Druga zmiana, tym razem korzystna, jest taka, że jeśli opodatkujesz się według skali, to skorzystasz z nowych progów podatkowych. Próg pierwszy (czyli kwota wolna od podatku) wzrasta do 30 000 zł, a drugi próg podatkowy jest zwiększony do 120 000 zł. Oznacza to, że przy opodatkowaniu według skali zapłacisz wyższą składkę zdrowotną, natomiast równocześnie zapłacisz mniejszy podatek.

Podstawowa zmiana w składce zdrowotnej w Polskim Ładzie polega na tym, że nie możesz już odliczyć składki zdrowotnej od podatku. W przypadku osób, które prowadzą działalność gospodarczą i są opodatkowane według skali, to płacą 9%, natomiast jeśli wybierają podatek liniowy, to składka zdrowotna wynosi 4,9%. Z kolei w przypadku ryczałtowców mamy składki kwotowe, w zależności od tego, jaka jest kwota przychodów.

Osoby zatrudnione na umowę o pracę, a także osoby, które świadczą pracę w ramach umowy zlecenia, zapłacą składkę zdrowotną w wysokości 9%, która nie będzie odliczana od podatku (do 2021 roku też była opłacana składka 9%, ale z tego 7,75% można było odliczyć od podatku). W przypadku osób, które zarabiają w przedziale 5 700–11 000 zł brutto, zmiany mają być rekompensowane przez tzw. ulgę dla klasy średniej, aby te osoby nie odczuwały negatywnie nowych regulacji. Należy pamiętać, że ulgę dla klasy średniej rozliczamy w skali rocznej i rozliczamy miesięcznie.

Przykładowo: jeśli pracujemy w sferze budżetowej, gdzie są wypłacane tzw. „trzynastki” i zarabiamy 7 000 zł brutto, to w styczniu możemy skorzystać z ulgi dla klasy średniej, ale w lutym, jak zostanie wypłacona „trzynastka”, to już nie możemy skorzystać z tej ulgi (bo wtedy zarobek wynosi 14 000 zł brutto), przy czym na koniec roku podatkowego możemy poprosić o zwrot. Oznacza to, że nadpłacamy składkę zdrowotną, ale jednocześnie na koniec roku możemy dostać zwrot podatku. Kolejne wyzwanie jeśli chodzi o ulgę dla klasy średniej dotyczy osób, które pracują na umowę zlecenie. W takiej sytuacji z tej ulgi nie będzie można skorzystać. Jeśli zarabiasz w tym przedziale, to zostanie pobrana wyższa zaliczka na podatek dochodowy, natomiast na koniec roku dostaniesz zwrot.

Dodatkową komplikacją jest fakt, że rok podatkowy jest różny od roku rozliczania składki zdrowotnej. Rok podatkowy trwa od 1 stycznia do 31 grudnia, a w przypadku składki zdrowotnej – od 1 lutego do 31 stycznia. Jeżeli składka zdrowotna została nadpłacona w danym roku podatkowym, wtedy na koniec można otrzymać zwrot. Składka zdrowotna jest procentowa, ale jest też pewna minimalna kwota, którą należy płacić. Jeśli w danym miesiącu działalność gospodarcza przynosiła straty, to mimo wszystko należy zapłacić 270 zł składki zdrowotnej.

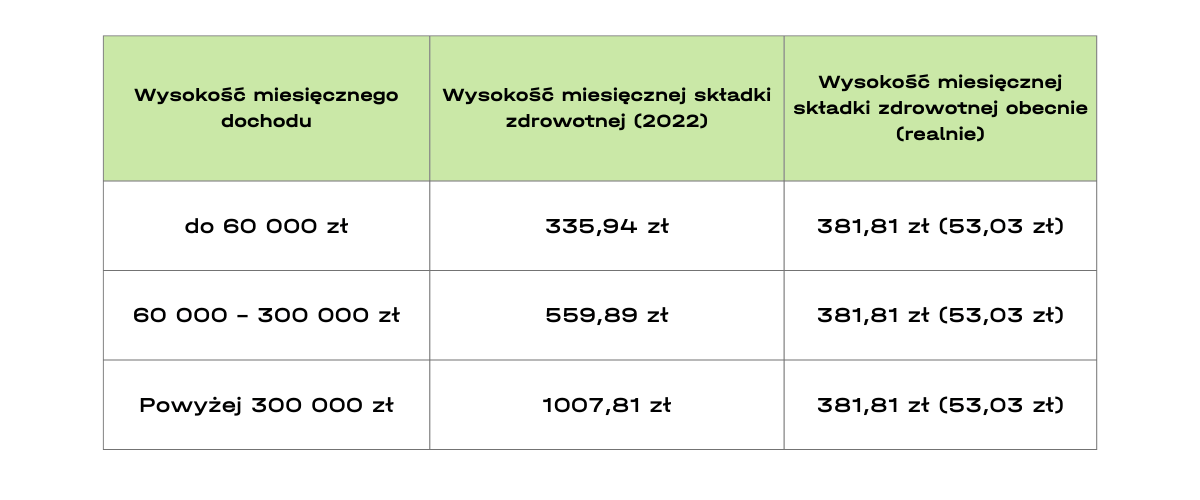

W przypadku ryczałtowców stawka zdrowotna wynosi:

- 60% przeciętnego wynagrodzenia według GUS przy rocznych przychodach nieprzekraczających 60 000 zł;

- 100% przeciętnego wynagrodzenia według GUS przy rocznych przychodach w przedziale od 60 000 zł do 300 000 zł;

- 180% przeciętnego wynagrodzenia według GUS przy rocznych przychodach przekraczających 300 000 zł.

Dla podatników rozliczających się liniowo składka wyniesie 4,9% od dochodu. Jednocześnie składka zdrowotna nie może być mniejsza niż 9% minimalnego wynagrodzenia (270 zł). Natomiast osoby rozliczające się według karty podatkowej płacą 270 zł.

Porównanie wysokości obciążeń

Stratne w tym przypadku są osoby, które są zatrudnione na etacie i zarabiają bardzo dużo oraz osoby, które prowadzą duże firmy i są zarejestrowane jako jednoosobowe działalności gospodarcze.

Wysokość składki zdrowotnej dla ryczałtowców

Kolejna zmiana jeśli chodzi o nowości w składkach zdrowotnych, to wynagrodzenia członków zarządu. Osoby, które pełnią takie funkcje na mocy aktu powołania, do tej pory nie płaciły składki zdrowotnej, natomiast w tej chwili muszą tę składkę zdrowotną płacić. Polski Ład jest jednak pełen dziur i można zrobić tzw. optymalizację. Pierwszą opcją jest zobowiązanie wspólnika do powtarzających się świadczeń niepieniężnych za wynagrodzeniem. W tym przypadku składka zdrowotna nie musi być opłacona. Drugą opcją jest powołanie jednego ze wspólników na komplementariusza spółki komandytowo-akcyjnej. Przy wszystkich tego rodzaju optymalizacjach należy jednak pamiętać, że po pierwsze, ponosimy koszty ze stworzeniem nowego bytu, a po drugie, koszty obsługi księgowej są o wiele wyższe, i to nawet jeśli chodzi o prostą działalność gospodarczą.

Oprocentowanie różnych rodzajów działalności

O ile zmiany związane ze składkami zdrowia nie są pozytywne, o tyle jeśli chodzi o podatki można już pokusić się o zakwalifikowanie ich do korzyści Polskiego Ładu. Przejdźmy teraz więc przez różne rodzaje oprocentowania działalności.

Skala podatkowa

Kwota wolna od podatku od 1 stycznia 2022 wynosi 30 000 zł, a drugi próg podatkowy wynosi 120 000 zł. Wniosek jednak jest jeden: może i zapłacimy niższy podatek, ale będziemy też płacić wyższą składkę zdrowotną.

Spółka z ograniczoną odpowiedzialnością

W tym przypadku stawka podstawowa wynosi 19%. Mamy też obniżoną stawkę CIT 9%, z której mogą skorzystać przedsiębiorcy:

- Mali podatnicy, u których wartość przychodu ze sprzedaży brutto (wraz z kwotą należnego podatku od towarów i usług) nie przekroczyła w poprzednim roku podatkowym kwoty 2 mln euro, przeliczonej według średniego kursu euro ogłaszanego przez NBP na pierwszy dzień roboczy października poprzedniego roku podatkowego, w zaokrągleniu do 1000 zł oraz jednocześnie tacy, którzy płacą podatek od dywidendy.

- U których przychody inne niż z zysków kapitałowych osiągnięte w roku podatkowym nie przekroczyły netto kwoty 2 mln euro, przeliczonej według średniego kursu euro ogłaszanego przez NBP na pierwszy dzień roboczy roku danego roku podatkowego, w zaokrągleniu do 1000 zł (przeważnie będzie to 2 stycznia danego roku).

Jak wygląda opodatkowanie spółki z ograniczoną odpowiedzialnością?

- stawka podstawowa 19% (9% – mały podatnik)

- spółka estońska 20% (25% przy wypłacie dywidendy) lub 10% (20% – mały podatnik przy wypłacie dywidendy)

- dywidenda 19%

- zapłata za usługi (19% + 4,9% zdrowotne)

- odsetki 19%

- wynagrodzenie członka zarządu/prokurenta (17%/32% + 9% zdrowotne, w przypadku zobowiązania wspólnika do powtarzających się świadczeń niepieniężnych brak składki zdrowotnej)

- najem nieruchomości 8,5%/12% ryczałt

- umowa zlecenie – student/<26 lat 0% do 85 528 zł

- delegacje (koszt)

- samochód (koszt)

Ryczałt

Kolejne zmiany związane z Polskim Ładem dotyczą ryczałtowców. W przypadku niektórych zawodów obniżono stawki ryczałtu:

- lekarze, dentyści, stomatolodzy, pielęgniarki i położne – stawka ryczałtu z 17% do 14%,

- informatycy, programiści oraz pozostałe zawody z branży IT – stawka ryczałtu z 15% do 12%,

- usługi inżynieryjne i architektoniczne – stawka ryczałtu z 17–15% do 14%.

Co trzeba zrobić, aby móc przejść na ryczałt?

- Należy mieć interpretację z Głównego Urzędu Statystycznego, że faktycznie możemy podlegać pod daną stawkę opodatkowania i daną klasyfikację działalności.

- Powinno się też mieć interpretację od Krajowej Administracji Podatkowej.

Warto też mieć na uwadze, że interpretacja z GUS jest ważniejsza.

Nowe ulgi podatkowe

Analizując pozytywne zmiany Polskiego Ładu, należy wspomnieć o ulgach podatkowych, których wcześniej nie było.

Ulga B+R

Ma zastosowanie w przypadku podatników, którzy prowadzą działalność badawczo-rozwojową. Polega na podwójnym liczeniu kosztów uzyskania przychodu.

- Podatnicy posiadający status CBR (Centrum Badawczo-Rozwojowego) mają możliwość odliczenia w ramach ulgi B+R kosztów kwalifikowanych do 200% poniesionych kosztów.

- Podatnicy nieposiadający statusu CBR mają możliwość odliczenia od podstawy opodatkowania kosztów kwalifikowanych w wysokości 100% oraz 200% kosztów wynagrodzeń (powyżej 70% ponoszonych kosztów przez firmy to są koszty osobowe związane z zatrudnieniem pracowników).

Dlatego w pierwszej kolejności warto zastanowić się, co w firmie może kwalifikować się pod ulgę badawczo-rozwojową oraz zidentyfikować koszty kwalifikowane, które można rozliczyć.

Ulga na robotyzację

Oznacza możliwość odliczenia 50% kosztów uzyskania przychodów poniesionych na robotyzację. Z ulgi na robotyzację mogą skorzystać podatnicy PIT oraz CIT, którzy zainwestują w robotyzację przed końcem 2026 roku. Im wcześniej oddadzą inwestycję do użytkowania, tym większa kwota amortyzacji rozliczana do grudnia 2026, będzie podlegać uldze. Ulga na robotyzację przysługuje wszystkim przedsiębiorstwom niezależnie od ich wielkości. Wszystkie poniesione koszty (amortyzacja + serwisy, szkolenia, modernizacje) związane z robotyzacją, zsumowane na koniec każdego roku podatkowego, podlegają tej uldze od czasu rozpoczęcia amortyzacji do końca trwania ulgi. W rozliczeniu rocznym przez cały okres amortyzacji urządzeń z danego roku możemy więc doliczyć do kosztów uzyskania przychodów 50% wartości realnie poniesionych kosztów.

Ulga na ekspansję

To możliwość odliczenia do 1 mln zł kosztów poniesionych na wydatki związane z ekspansją. Za koszty kwalifikowane uznaje się koszty poniesione na uczestnictwo w targach, działania promocyjno-informacyjne, dostosowanie opakowań.

Ulga na CSR

Oznacza odliczenie od podstawy opodatkowania dodatkowych 50% kosztów poniesionych na działalność sportową, kulturową oraz szkolnictwo wyższe i naukę.

Możliwość jednoczesnego stosowania ulgi B+R i IP Box (5% stawka podatkowa na dochody z kwalifikowanych praw własności intelektualnej – prawa do patentów, wzorów użytkowych i programów komputerowych). W przypadku ulgi IP Box należy jeszcze policzyć:

- wskaźnik Nexus, który mówi nam, jaką część przychodów możemy rozliczyć w ramach IP Boxu;

- wycenę własności intelektualnej;

- warto też mieć interpretację z Urzędu Skarbowego, świadczącą o możliwości odliczania takiej ulgi.

Ulga dla ekspatów

Jeżeli jesteś zagranicznym rezydentem podatkowym i przenosisz się do Polski, to przez jakiś czas możesz być zwolniony z podatków (ta ulga dotyczy np. sportowców).

Spółka estońska

Ma zastosowanie w przypadku, gdy firma dużo inwestuje. Inwestując zyski, nie płaci się podatków.

Podstawowe wymagania

- Zatrudniając na podstawie:

- umowy o pracę co najmniej 3 osoby przez okres co najmniej 300 dni w roku podatkowym (w przypadku, gdy rokiem podatkowym nie jest okres kolejnych 12 miesięcy kalendarzowych – przez co najmniej 82% dni przypadających w roku podatkowym) albo

- innej umowy niż umowa o pracę, przy czym wydatki na wynagrodzenia innych umów niż umowa o pracę stanowią co najmniej 3-krotność przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw, jeżeli w związku z wypłatą tych wynagrodzeń na podatniku ciąży obowiązek poboru zaliczek na podatek dochodowy od osób fizycznych i składek ZUS

- Udziałowcami, akcjonariuszami lub wspólnikami tych spółek są wyłącznie osoby fizyczne.

- Jeżeli podatnik wybierze estońskie zasady opodatkowania, to musi je stosować przez cztery bezpośrednio następujące po sobie lata podatkowe.

Podsumowując, zasadniczymi dwoma negatywnymi zmianami dotyczącymi Polskiego Ładu są – po pierwsze – podwyższenie składki zdrowotnej, które nastąpiło w związku z tym, że nie możesz jej odliczyć od podatku dochodowego, a po drugie, skomplikowanie systemu rozliczania podatków. Natomiast jeśli chodzi o pozytywne zmiany, to mamy z jednej strony szereg nowych ulg oraz z drugiej – możliwość niepłacenia składki zdrowotnej (w sytuacji założenia spółki z o.o. lub spółki komandytowo-akcyjnej).

Chcesz otrzymać podsumowanie artykułów?